[의학신문·일간보사=김자연 기자] 올 1분기 정책 변화로 인한 불확실성 가운데 세계 제약업계에서 M&A 보다 덜 위험한 라이선싱이 선호된 것으로 나타났다고 바이오스페이스가 밝혔다.

이에 따르면 지난 분기에 M&A 증가 기대는 무산된 반면 라이선스 거래에 선금은 증가한 것으로 파악됐다.

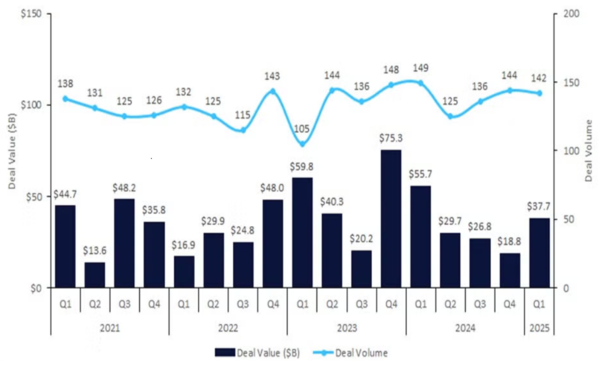

글로벌데이터에 의하면 지난 1분기 제약 M&A 거래는 총 142건에 377억달러 규모로 직전 분기에 비해 101% 증가했지만 전년 동기에 비하면 32% 감소했다.

이는 미국의 정치적 격변 여파에 따라 대규모 거래가 부진한 탓으로 분석됐으며 그 중 최대는 J&J의 신경정신 제약사 인트라-셀룰러 쎄러피스를 146억달러에 인수한 거래로 꼽혔다. 치료 분야 가운데서는 종양학이 63건으로 가장 많았고 전년도에 비해서도 6.8% 증가했다.

2025년 1분기 5대 M&A 거래 (단위: 억달러)

인수사 | 타깃 | 규모 | 내용 | |

1 | J&J | Intra-Cellular Therapies | 146 | 신경정신 신약 |

2 | Bain Capital | Mitsubishi Tanabe Pharma | 33 | - |

3 | Novartis | Anthos Therapeutics | 31 | 심혈관 자산 |

4 | Eli Lilly | Scorpion Therapeutics | 25 | PI3Kα 억제제 |

5 | GSK | IDRx | 11.5 | 위장관 암 |

이 가운데 최근 트럼프 대통령의 FDA 등 구조조정이 M&A 급등을 촉발할 수 있다는 예상도 나왔다.

비즈니스 로펌 폴 해스팅스의 파트너에 따르면 FDA 인력 감축으로 인해 자금 압박을 받는 생명공학사는 승인이 늦어지고 M&A에 나설 수밖에 없게 될 것으로 보인다.

최근 많은 생명공학사가 현금 가치 이하로 거래되고 있는데, 이는 자금이 풍부하지만 특허 만료가 임박해 파이프라인을 채워야 되는 제약사나 사모 투자사에게는 기회로 주목된다.

따라서 애널리스트들은 관세 등 정책이 정리되면 지난 트럼프 1기 행정부 임기 말 당시와 같이 M&A가 급등할 것으로 내다보고 있다.

이에 비해 1분기 라이선스에 있어서 선금은 총 거래 가치의 8%로 전년 동기의 7%에 비하면 다소 올라 제약사들이 덜 위험한 거래로서 선호했다고 J.P. 모건은 해석했다. 단, 이 선금 비중은 지난 2019년 13%를 이룬 피크에 비하면 여전히 낮은 수준이다.

또한 지난 분기 라이선스 거래 가운데 인기 타깃은 ADC, 항비만제, 중국 기업 등으로 지목됐다.

한편, 1분기 생명공학 IPO는 총 4건에 7억7000만달러 규모에 그쳤으며 그 중에서도 최대는 항비만제를 개발하는 메트세라로 3억1600만달러를 유치했다.

2025년 1분기 5대 라이선싱 거래 (단위: 억달러)

도입사 | 타깃 | 선금 | 총 금액 | 내용 | |

1 | AstraZeneca | Harbour BioMed | 2.8 | 44 | 종양학.면역학 다중특이항체 |

2 | Verdiva | Sciwind Biosciences | 0.7 | 24 | 비만 및 심장대사 치료제 |

3 | Novo Nordisk | United Biotechnology | 0.2 | 18 | GLP-1/GIP/글루카곤 3중 수용체 작용제 |

4 | Roche | Zealand Pharma | 14 | 16.5 | 아밀린 유사 항비만제 |

5 | Ono Pharma | Ionis Pharma | 2.8 | 9.4 | RNA-타깃 진성 다혈증약 |